[摘要]有分析人士认为,2017年起,受补贴政策影响,磷酸铁锂的装机占有率持续下降,但随着新补贴政策的实施以及新电池工艺的推广,目前不少厂商开始转向通过磷酸铁锂的低成本优势抢占市场,磷酸铁锂的反转行情或将持续。

伴随汽车市场整体回暖,7月以来,新能源汽车产销两旺,动力电池迎来双增长。

10月,中国动力电池装车量合计达到5.9GWh,同比上升44.0%,继续保持增长趋势。其中,三元锂电池装车量为3.4GWh,同比上升15.7%,环比下降19.1%;磷酸铁锂电池装车量为2.4GWh,同比上升127.5%,环比上升3.5%,磷酸铁锂加速缩小与三元电池的市场差距。

有分析人士认为,2017年起,受补贴政策影响,磷酸铁锂的装机占有率持续下降,但随着新补贴政策的实施以及新电池工艺的推广,目前不少厂商开始转向通过磷酸铁锂的低成本优势抢占市场,磷酸铁锂的反转行情或将持续。

磷酸铁锂“东山再起”

10月,中国动力电池产量共计9.86GWh,同比增长47.9%。其中三元电池产量5.5GWh,同比增长39.6%,占总产量56%;磷酸铁锂电池产量4.3GWh,同比增长63%,占总产量43.8%,磷酸铁锂产量增速再度超过三元电池,市场占有率持续提升。

2015-2019年,中国新能源汽车产销规模由33.11万辆增至120.6万辆,年化增速超过35%。受新能源汽车销量带动,上游动力锂电池产品需求暴增,产品装机量由2015年的不足16GWh增至2019年的62.2Gwh,增幅近3倍。

尽管行业整体趋势向上,但从市场占比来看,过去5年,磷酸铁锂电池产品遭遇“高开低走”。2015年,中国动力锂电池出货量合计约为15.7GWh,其中磷酸铁锂电池出货量达到10.86GWh,占比69.17%,三元锂电池出货量为4.26GWh,占比27.13%;2019年,中国动力锂电池装机量达到62.2GWh,但其中,磷酸铁锂装机量为20.2GWh,同比下滑9%,占总装机量的32.5%,三元锂电池装机量达到40.5GWh,同比增长22.5%,占比达64.8%,磷酸铁锂市场占比被三元锂电池大幅反超。

导致上述变化的原因主要在于过往补贴政策的调整。一直以来,补贴政策对于新能源汽车市场的发展都至关重要。2016年12月,财政部、工信部、科技部、发改委等四部委联合发布了《关于调整新能源汽车推广应用财政补贴政策的通知》,首次单独对新能源汽车能量密度提出具体要求,其中对于新能源乘用车要求纯电动乘用车动力电池系统的质量能量密度不低于90Wh/kg,对高于120Wh/kg的按1.1倍给予补贴。

华安证券认为,补贴政策以“扶优扶强”为目的,工况续航里程提升、电池系统能量密度提高、百公里电耗加严;受补贴政策驱动,高续航里程的优质产品不断面世,但磷酸铁锂却因电池系统能量密度劣势占有率持续下滑。

受补贴政策因素影响,2016年起,磷酸铁锂出货量增速开始大幅低于三元锂电池出货增速。

2020年4月,财政部、工信部、科技部、发改委四部委再度联合印发《关于完善新能源汽车推广应用财政补贴政策的通知》(下称“《通知》”)。《通知》提出,新能源汽车推广应用财政补贴政策实施期限延长至2022年年底,2020-2022年补贴标准分别在上一年基础上退坡10%、20%、30%,以上补贴政策从2020年4月23日起实施,至2020年7月22日为过渡期。

与以往补贴政策相比,《通知》首次提出,过渡期后,新能源乘用车补贴前售价须在30万元以下(含30万元),这意味着,售价30万元以上车型将无法享受补贴。同时,《通知》还设置了年度补贴200万辆的数量上限以及可享受补贴车辆续航里程提升至300公里等门槛。

华安证券在研究报告中指出,2016年和2017年,三元锂电池上游原材料钴锂价格大幅上涨,带动了三元材料和钴酸锂价格随之剧烈波动。相比之下,磷酸铁锂能量密度虽低于三元,但结构稳定,循环及安全性能好,是极具性价比的正极材料。在当前补贴方案下,磷酸铁锂重获经济优势,考虑补贴后仍可实现显著降本,磷酸铁锂有望凭性价比强势回归动力市场。

根据华安证券测算,目前磷酸铁锂的使用成本约为0.08元/Wh,三元材料811、622和523的使用成本则分别为0.29元、0.24元和0.23元/Wh。以上述数据计,使用磷酸铁锂在正极上可以节省约0.15元-0.21元/Wh的使用成本,对应节省65%-72%的正极成本。即便是在考虑无钴且三元价格大幅下降的极限测算下,磷酸铁锂使用成本仍显著优于三元电池,在正极和电芯层面分别有55%和22%的降本优势。

以带电量55kWh、续航405km的乘用车模型计算,其由三元换成铁锂版本电池成本下降0.69万-1.35万元,下降幅度约为13%-27%;考虑补贴差异后,铁锂版本成本仍可下降0.46万-0.56万元,相当于下降9%-11%,磷酸铁锂重获经济优势实现显著降本。

事实上,补贴政策变化对磷酸铁锂需求影响已直接反映在车型层面。9月22日,工信部发布了第336批《道路机动车辆生产企业及产品公告》(下称“《产品公告》”)。根据《产品公告》,在申报的253款新能源汽车产品中,有高达206款车型配套采用磷酸铁锂电池,占比达到81.4%。占比的提升显著,表明磷酸铁锂电池正在进一步加速回归新能源汽车领域。

2020年国庆期间,特斯拉宣布旗下Model 3产品售价调整,标准续航升级版补贴后售价为24.99万元,长续航后轮驱动版补贴后售价为30.99万元,最高降幅超过4万元。业内人士分析称,特斯拉Model售价调整大概率是因为公司新车将搭载由宁德时代生产的磷酸铁锂电池。

除特斯拉Model 3外、比亚迪汉EV、五菱宏光MINIEV、北汽EC/EU系列、上汽通用五菱宝骏E系列、长安欧尚、合众新能源哪吒系列等纯电动乘用车也相继推出了搭配磷酸铁锂电池的车型。

新工艺“补短板”

除成本优势外,新电池工艺推广带来的续航提升也为磷酸铁锂被热捧添上一把“新火”。

2020年3月,比亚迪发布了全新的磷酸铁锂电池产品“刀片电池”,宣称在提升能量密度的情况下拥有比三元电池更高的稳定性,一度被市场认为是三元电池的“终结者”。

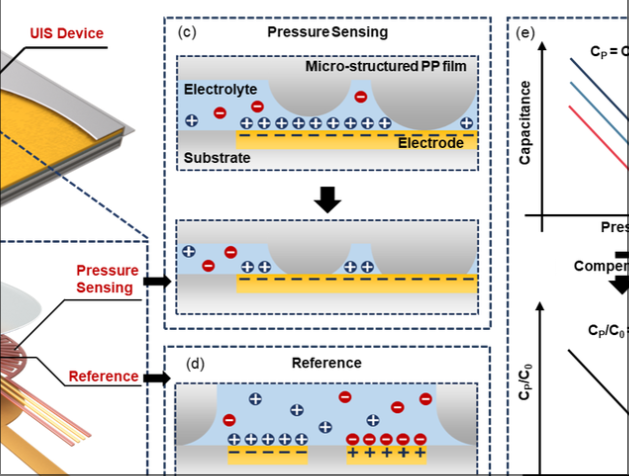

根据比亚迪披露的相关信息,“刀片电池”在保证安全性的基础上,系统能量密度可达160Wh/kg。与比亚迪的“刀片电池”相对应,行业“龙头”宁德时代选择了基于“无模组”技术路径下的“CTP”(Cell to Pack)方案。

华安证券在研究报告中指出,传统的电池包是由电芯和金属盖板端板、线束、粘合剂、导电胶、模组控制单元等部件组合形成的一个电池模组,再由模组构成电池包(Pack)。在这样的三层结构里面,模组起到了保护支撑并集成电芯的作用,也有助于温度控制和便于维修,但模组的存在使得整个电池包空间利用率下降,导致了成组效率较低。

比亚迪和宁德时代的两个方案有异曲同工的效果,本质上都是通过提高体积利用率,简化电池包结构达到提高能量密度和降低成本的效果,其主要区别只在于“刀片电池”的技术核心是大尺寸电芯,而“CTP”的重点是简化模组结构。

根据华安证券测算,“刀片电池”基于磷酸铁锂体系可以将体积利用率提高50%以上,制造成本降30%。以最先应用“刀片电池”方案的比亚迪汉EV纯电动为例,其高性能版本和长续航版本NEDC续航里程已分别提升至550km和605km。

同时,宁德时代CTP技术由于省去了模组的线束、盖板等零部件,将整个电池包零件数量减少40%,生产效率提升50%,系统能量密度提升10%-15%。

铁锂“新空间”

根据华安证券测算,在不同的情景假设下,到2025年,中国磷酸铁锂电池的出货量将达到217-532GWh,对应6年复合增速35%-56%。其中,中性假设下,预计到2025年,磷酸铁锂电池出货量将达到343GWh。具体而言,到2025年,全球新能源汽车销量将达到1500万辆,磷酸铁锂渗透率接近20%,对应动力电池出货量约为188GWh,电池端市场空间约为1713亿元,对应磷酸铁锂正极材料市场空间约为242亿元。

同时,华安证券还预计,到2025年,中国的非动力电池市场空间有望达到155GWh。

根据相关资料,截至2019年,中国铅酸电池产量约为202.5GWh,占比接近40%,磷酸铁锂电池的能量密度和循环寿命均可以达到铅酸电池的4倍,伴随磷酸铁锂电池的价格逼近铅酸电池,磷酸铁锂有望抢占铅酸电池市场份额。

根据华安证券测算,到2025年,磷酸铁锂对铅酸电池领域的替代规模或将达到82GWh。此外,磷酸铁锂在基站、储能、电动化船舶领域应用将分别达到10GWh、28GWh和35GWh。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们