[摘要]进入2018年后,由于新能源汽车产量大幅增长,三元电池和磷酸铁锂电池需求量增长迅猛,我国动力电池市场企业格局持续发生着变化。

2018年年初,财政部、科技部、工业和信息化部、发展改革委联合印发了《关于调整完善新能源汽车推广应用财政补贴政策的通知》(财建〔2018〕18号),继续调整我国新能源汽车补贴政策,进一步提高技术门槛,加大对搭载高能量密度动力电池的新能源汽车补贴力度。受此影响,2018年动力电池市场格局继续演变。

动力电池市场需求增长强劲

随着我国新能源汽车推广逐步取得成效,在没有出现重大事件影响情况下,2018年我国新能源汽车产销两旺。根据中国汽车工业协会发布的数据显示,2018年1-4月,我国新能源汽车产销分别完成23.2万辆和22.5万辆,比上年同期分别增长142.4%和149.2%。

其中纯电动汽车产销分别完成17.2万辆和16.8万辆,比上年同期分别增长120.6%和130.5%;插电式混合动力汽车产销分别完成5.9万辆和5.7万辆,比上年同期分别增长239.6%和226.7%。

新能源车拉动电池市场需求增长

在新能源汽车产销快速增长带动下,我国动力电池市场需求增长强劲。根据新能源汽车动力电池装机量计算,2018年1-4月,我国动力电池市场需求量约为8.1GWh,同比增长253.7%。

从不同新能源汽车市场看,新能源乘用车动力电池装机量为5.2GWh,占整个新能源汽车动力电池市场的比重达到了64%;新能源客车动力电池装机量为2.5GWh,而新能源专用车动力电池装机量为0.4GWh。

值得关注的是,4月我国新能源客车产量显著增长,带动新能源客车动力电池装机量爆增,使得新能源乘用车动力电池装机量占比由1-4月的69%下滑至1-4月的64%。

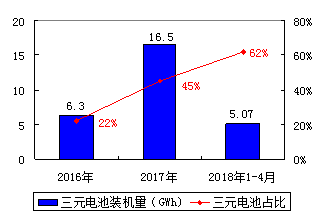

三元电池占比持续提升

从2017年开始,新能源汽车补贴加大了对高能量密度动力电池的支持密度,三元电池凭借高能量密度优势快速崛起,强势改变动力锂电市场格局。2017年全年三元电池装机量增幅近10GWh,占动力电池装机量达45%,较2016年的22%提高了23个百分点。

2018年三元电池快速发展势头延续。2018年1-4月,三元电池装机量达到了5.07GWh,占动力电池装机量的比重为62%;磷酸铁锂电池装机量为2.98GWh,占比为36%,其他种类电池装机量占比仅为2%。

|

|

三元电池装机量已达62%

从下图1中可以明显看出,三元电池装机量在持续快速增长,其市场占比也在稳步提升。从细分市场看,三元电池主要用于乘用车市场,而磷酸铁锂电池主要用于客车市场。

图1 2016-2018年三元电池装机量及市场占比

数据来源:赛迪智库,2018.05

在补贴政策的导向下,三元电池主要用于新能源乘用车市场这种局面在2018年并未出现根本改变。2018年4月,三元电池装机量为2.2GWh,95%用于新能源乘用车,5%用于新能源专用车,新能源客车基本没有采用三元电池。

企业格局持续演变

伴随着三元电池快速增长而磷酸铁锂电池需求下滑,我国动力电池市场企业格局在持续变化,如表1所示。

2017年,孚能科技、亿纬锂能、国能电池等一批主打三元电池的企业快速崛起,而以磷酸铁锂电池为主的相关企业出现了显著下滑。对比2017年和2016年我国动力电池装机量TOP10企业可以看出,2017年后五位的企业都是新进企业,主打三元电池(珠海银隆除外)。

而2016年还在前十榜单中的万向、力神、光宇、迈尔斯、中航锂电都未进入2017年TOP10。同时以磷酸铁锂为主的比亚迪、沃特玛装机量在2017年出现了不同程度下滑,而国轩高科仅微弱增长,而多元化布局的CATL(宁德时代)装机量达到10.6GWh跃居首位,同比增长43%,形成了一家独大的局面。

表1 2016-2018年我国动力电池装机量TOP10企业

|

序号 |

企业名称 |

2016年装机量(GWh) |

企业名称 |

2017年装机量(GWh) |

企业名称 |

2018年Q1装机量(GWh) |

|

1 |

比亚迪 |

7.4 |

CATL |

10.6 |

CATL |

2.21 |

|

2 |

CATL |

6.7 |

比亚迪 |

5.7 |

比亚迪 |

0.67 |

|

3 |

沃特玛 |

2.5 |

沃特玛 |

2.4 |

国轩高科 |

0.43 |

|

4 |

国轩高科 |

1.9 |

国轩高科 |

2.1 |

深圳比克 |

0.14 |

|

5 |

万向 |

0.8 |

深圳比克 |

1.5 |

孚能科技 |

0.14 |

|

6 |

天津力神 |

0.8 |

孚能科技 |

1 |

江苏智航 |

0.11 |

|

7 |

深圳比克 |

0.7 |

亿纬锂能 |

0.9 |

福斯特 |

0.10 |

|

8 |

光宇 |

0.5 |

国能电池 |

0.8 |

万向 |

0.07 |

|

9 |

迈尔斯 |

0.5 |

珠海银隆 |

0.7 |

微宏动力 |

0.06 |

|

10 |

中航锂电 |

0.5 |

江苏智航 |

0.7 |

东莞振华 |

0.06 |

数据来源:赛迪智库,2018.05

动力电池市场格局持续生变

进入2018年后,由于新能源汽车产量大幅增长,三元电池和磷酸铁锂电池需求量增长迅猛,我国动力电池市场企业格局持续变换。2018年第一季度,我国动力电池装机量约4.4GWh,同比增长247%。与2017年TOP10相比,有4家企业发生了变动。

福斯特、万向、微宏动力、东莞振华进入2018年第一季度TOP10,其中福斯特和东莞振华主要是三元电池,而万向以磷酸铁锂为主,微宏动力则以钛酸锂电池为主。宁德时代一家独大的局面继续延续,2018年第一季度宁德时代装机量达到了2.21GWh,同比增长近600%,季度市场占比首次超过了50%。

进入4月后,宁德时代一家独大的局面有所缓解。随着比亚迪新能源汽车产量回收加上动力电池对外出货,4月当月比亚迪动力电池装机量达到了1.32GWh,占比达到了36%,月装机量时隔一年后再次超过了宁德时代超过首位。

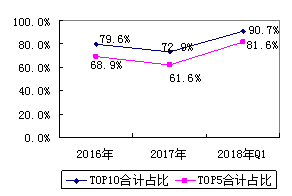

产业集中度震荡上升

近两年,由于动力电池市场企业格局在不断变化,动力电池市场集中度呈现震荡上升态势。2016年TOP10企业总装机量达到了22.3GWh,占动力电池总装机量的比重为79.6%,而TOP5企业占比为68.9%。

动力电池行业集中度提升

到2017年,产业集中度出现了明显下滑,TOP10企业总装机量为26.4GWh,占动力电池总装机量的比重为72.9%,较2016年下滑了近7个百分点,而TOP5企业占比仅为61.6%,较2016年下滑了7个百分点。

到2018年一季度,产业集中度有出现了显著回升。TOP10企业总装机量为3.99GWh,占动力电池总装机量的比重为91.7%,较2017年提高了近19个百分点,而TOP5企业占比达到了81.6%,较2017年提高了20个百分点。

图2 2016-2018年动力电池市场集中度

数据来源:赛迪智库,2018.05

巨头危机行业应引以为戒

2018年3月,沃特玛被曝拖欠供应商货款,4月坚瑞沃能自曝自身与沃特玛债务违约,整体债务高达221亿元,逾期债务20亿元,沃特玛面临资金链断裂风险。作为动力电池行业巨头,沃特玛2016年和2017年动力电池出货量均位居国内第三。

但由于新能源车补贴政策的变化,磷酸铁锂动力电池市场萎缩,沃特玛业绩在2017年后半年出现明显下滑,回款出现严重问题。债务压顶,银行冻结资金,业绩下滑,沃特玛已经到了生死存亡的紧急关头。

笔者分析,沃特玛之所以出现资金链断裂的根本原因有两点:一是短债长投的盲目的扩张方式。沃特玛债务危机爆发的原因表面上是业绩下滑造成的资金链断裂,深层次上则是沃特玛采取的短债长投的盲目扩张。沃特玛为了追求产能快速扩大,四处借债投资,仅2017年就新增债务100亿元,其中短期借款新增34亿元,应付票据新增52亿元。

沃特玛的产能从2015年的不足4GWh增长至2017年的20GWh,已经跃居至各大企业之首。骤增的短期债务加上营业收入断崖式下滑,压垮了供应商以及各大银行。在没有强大资金作为后盾支持下,盲目扩张尤其是短债长投的盲目扩张,只会令企业深陷危机,一遇“风吹草动”企业将面临灭顶之灾。

二是补贴政策调整致使动力电池市场格局大变。2017年,我国新能源汽车补贴政策调整,加大了对高能量密度动力电池的支持力度,大大改变了我国动力电池市场格局。以高能量密度著称的三元电池得到市场青睐,2017年装机量猛增10GWh,而能量密度较低的磷酸铁锂电池市场需求萎缩,装机量下降2.5GWh。

以磷酸铁锂电池为主的骨干企业大受影响,其中以沃特玛为甚。沃特玛的营业收入和净利润在2017年下半年出现大幅下滑,加上回款周期加长,企业现金流出现问题,从而爆发了此次债务危机。

目前,沃特玛与供应商多方协调,决定通过存货销售和固定资产销售对供应商的应付债务进行抵扣。同时,沃特玛正在积极引入战略投资者,进行资产重组。但这些只能治标不能治本,银行之所以冻结资金、供应商主张回款,关键还在于沃特玛已经露出发展颓势,业绩断崖式下滑,已经出现亏损,并且亏损势头还在扩大。以磷酸铁锂动力电池为主的沃特玛如果不能迅速完成转型,前途不容乐观。

沃特玛产能增长非常快

沃特玛危机不是动力电池行业的个案。2017年补贴政策调整引起动力电池市场格局大变,受到影响的不仅仅只有沃特玛一家。对比2016年、2017年和2018年一季度动力电池装机量前10企业就能发现,后4-5名企业变动很快,落榜企业或多或少都出现债务危机。

从太阳能光伏到LED,再到今天的动力电池,我国电子信息产业近些年屡次发生细分领域的行业性风险,需要行业主管部门加以重视,并采取有效措施。一是加强窗口指导,行业主管部门要及时发布预警信息。

二是强化上下联动,一旦收到预警,各地方政府要严控该行业的新上项目。三是加强产融对接,对于出现预警的行业和企业,金融部门要严控资金流向,加大资金审查,避免行业性金融风险。

(注:本文仅代表作者观点,不代表《动力电池》杂志立场)

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们