[摘要]随着锂电铜箔新增产能逐步释放,虽市场格局仍相对较好,但锂电铜箔企业之间的未来竞争却是越来越激烈。国内锂电铜箔龙头企业的6μm铜箔产品,从去年开始就已经实现大批量供应。

从企业数量到产能规模,近三年来锂电铜箔这个细分市场吸引了众多参与者押下重注。与此同时,动力电池的快速发展正在引领这个锂电池重要基础原材料的产品和技术更新,锂电铜箔越做越薄,从8μm到6μm替代加速……随着锂电池产业的爆发,特别是新能源汽车动力电池需求的增长,锂电铜箔产业发展迈入快车道。

据了解,锂电铜箔从2016年起出现过供应紧张的情况,而当年的产能仅有约6万吨。如今国内的锂电铜箔生产企业已由彼时的约10家,增加到目前的将近40家;并孕育了一批市场领先企业,包括诺德股份、灵宝华鑫、嘉元科技等。而且大家的目光都投向了以6μm极薄铜箔为代表的高性能锂电铜箔。

《动力电池》杂志梳理发现,目前已有10余家国内铜箔企业宣布能够量产6μm锂电铜箔产品。由于锂电铜箔的生产工艺技术较为精细化,专业化程度高、各环节控制标准高,锂电铜箔如果要做的更薄,其所面临的技术壁垒也就越高,铜箔企业能够实现量产6μm产品的进程和水平,也就有了快慢高低之分。

随着锂电铜箔新增产能逐步释放,虽市场格局仍相对较好,但锂电铜箔企业之间的未来竞争却是越来越激烈。国内锂电铜箔龙头企业的6μm铜箔产品,从去年开始就已经实现大批量供应,而作为众多的后发者,尽管市场蛋糕就在眼前,却依旧面临够不着或吃得少的尴尬境地,一众铜箔企业的市场突围战已然开打。

众企面临市场突围

有众多企业参与的好处就是市场会迅速成熟,但也可能使蓝海迅速变为红海。据电子铜箔协会资深顾问祝大同调查统计,预计到今年年底,国内电解铜箔总产能将达到58.24万吨,其中锂电铜箔新增9.8万吨,锂电铜箔总产能将增加到28.23万吨。

而下游锂电铜箔需求有多大呢?根据机构测算,国内市场2019年电动车销量150万辆,动力电池需求75GWh,消费类电池39GWh,储能电池1.7GWh,合计锂电池需求116GWh,按照1GWh三元电池大约需要800吨铜箔、1GWh铁锂电池大约需要1000吨铜箔测算,对应铜箔需求约10万吨。

从动力电池来看,虽然锂电铜箔需求可观,但也相对集中,主要来自宁德时代、比亚迪等排名前十企业,而这部分市场也被排名靠前的锂电铜箔企业占据大头。据东吴证券分析,锂电铜箔生产主要集中于诺德股份、灵宝华鑫、湖北中一、嘉元科技、铜陵有色这五家企业,其中诺德股份为行业龙头,2016-2018年市占率稳定在30%左右。行业前五市占率合计稳定在85%以上.

值得注意的是,近期又有两家铜箔企业新增产能实现投产。8月21日,甘肃德福新材料有限公司在兰州新区投产试运行。据介绍,该项目一期将形成年产2万吨高档锂电池用电解铜箔的生产能力,包括1.2万吨6μm铜箔及8千吨8μm铜箔。项目整体建成后,年产高档锂电池铜箔4万吨,电子电路用铜箔1万吨。

铜箔生产

8月18日,浙江花园新能源有限公司举行高性能铜箔项目投产仪式,标志着其年产50000吨高性能铜箔项目一期正式投产。据介绍,该项目总投资45亿元,分二期建设。其中一期可形成年产1万吨锂电池用铜箔和1万吨电子电路用铜箔的生产能力;二期可形成年产2万吨锂电池用铜箔和1万吨电子电路用铜箔的生产能力。

从上述可以看出,两大投产项目有着产能规模大、投资金额高的特点。从2016年以来,涉及锂电铜箔的相关新建项目不在少数。从企业现有产能来看,目前国内已有多家锂电铜箔企业年产能超万吨,其中诺德股份产能超过4.3万吨,嘉元科技实际拥有产能超过1.8万吨,此外还有灵宝华鑫、安徽铜冠、中一科技等。

今年7月,目前是国内第二大锂电铜箔生产商嘉元科技成功登录科创板。据悉,其核心产品6-8μm锂电铜箔主要供给宁德时代、宁德新能源、比亚迪等下游龙头客户。数据显示,2018年嘉元科技对宁德时代销售收入为43,142万元,占收入比重为37.4%,而今年一季度这一占比达到70%。

但这并不是众生相,有业内人士分析指出,由于锂电市场的低迷,8μm锂电铜箔已经从去年的11万每吨,降到今年的不足9万,利润空间进一步缩小。同时,国内锂电铜箔产能还在不断释放,供求关系被打破。锂电铜箔自去年下半年开始,行业低端产能已出现过剩。

今年新能源车销量在6月达到15.2万辆高点之后,7月份销量跌去一半,只有8万辆,8月小幅回升至8.5万辆后9月份再度回落至8万辆。与此同时,受新能源车产量影响,9月我国动力电池装车量共计4.0Gwh,同比下降30.9%。新能源汽车产业链环环相扣,动力电池市场需求减弱,锂电铜箔企业之间今年的竞争压力进一步加大。

一方面是电池市场的变化,另一方面行业内的竞争加剧。锂电铜箔企业寻求市场突围势在必行,包括绑定下游客户、优化产品结构、降本提质等多方面优化。正如诺德股份副总裁兼董秘李鹏程所言:“技术和产品的突破就是市场和行业的突围,谁能够抓住阶段性结构调整的机遇谁就能够成为持续发展的强者”。

6μm铜箔替代加速

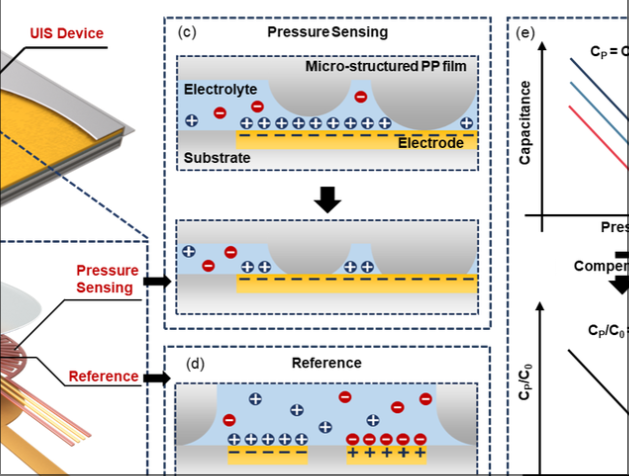

锂电铜箔作为锂离子电池负极材料集流体的主要材料,其作用是将电池活性物质产生的电流汇集起来,以便形成较大的电流输出。所以,其厚度、性能对电池的重量以及能量密度有较大影响。锂电铜箔核心技术主要体现为锂电铜箔厚度、单位面积质量、抗拉强度、延伸率、粗糙度、抗氧化性等技术指标。

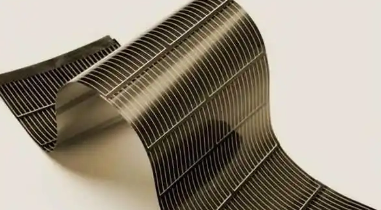

铜箔产品

据了解,目前国内外市场主要是8μm铜箔,而6μm铜箔可以在电芯体积不变的情况下,增大活性材料镍钴锰的用量,使电芯的能量密度提升3%左右,从而加大新能源电池的续航里程,同时又符合新能源汽车电池系统轻量化发展趋势。

“目前,有技术实力的电池企业率先转换使用6μm铜箔,能大规模切换使用6μm铜箔已经是主流电池企业衡量综合技术实力的关键指标。”李鹏程表示。而在近日,作为国内锂电铜箔龙头企业的诺德股份签约成为蜂巢能源战略供应商,双方将针对高标准动力电池研发生产开展深入合作,势必会加速导入其高性能锂电铜箔产品。

从8μm到6μm替代加速,动力电池的快速发展正在引领这一电池重要基础原材料的产品更新,锂电铜箔越做越薄。动力电池网梳理发现,目前已有10余家国内铜箔企业宣布能够量产6μm锂电铜箔产品。而这一般要经历一个从研发突破、实现量产、产能提升的较长的过程。目前国内能够规模量产出6μm高性能锂电铜箔还只有少数骨干企业。

“6μm铜箔现在在市场上供不应求,谁能大批量生产,谁就能主导锂电市场。”这是安徽铜冠铜箔公司经理甘国庆对锂电市场的分析。行业参与企业也在加大自主研发力度,不断优化生产工艺。据了解,解决抗拉强度的问题是实现6μm铜箔量产的第一道关卡。此外,还极易产生打折、弯曲甚至撕边等难题。

量产难,使用也难。去年开始,以宁德时代为代表的电池企业率先研发设计出6μm极薄铜箔的涂布机和6μm极薄铜箔高速卷绕机,解决了6μm铜箔应用难题。今年宁德时代已主要使用6μm,铜箔其他厂商仍以8um为主。

据了解,此前6μm锂电铜箔实际使用过程中还需解决断带、掉粉等难题。自宁德时代、比亚迪等动力电池龙头企业导入6μm高端锂电铜箔以来,国内排名靠前的动力电池企业也在加速6μm锂电铜箔的应用。

随着,6μm锂电铜箔替代加速,目前已经出现行业领先企业。基于对新能源电池技术发展趋势的认识,诺德股份结合多年对铜箔非标设备的运行了解及外部专家意见,成为国内率先实现6μm铜箔的生产企业之一。目前其锂电铜箔产能占公司有效铜箔产能的80%以上,目前已是国内最大的锂电铜箔生产企业,其6μm铜箔占诺德股份大铜箔板块产品结构比例较高。

铜箔产品

而嘉元科技6μm极薄铜箔自放量以来,在营业收入中的占比快速提高,2018年收入占比近20%,到2019年一季度增至69%,并以40%左右的毛利率持续领先于其他产品,成为2019年一季度公司主营业务毛利率提升的重要推动力量。

此外,目前铜冠铜箔公司的锂电池铜箔产品已打入全国前五大锂电池生产企业。其中,与宁德时代等国内知名锂电池厂家达成6μm供货协议。据悉,中一科技也已经研发成功6μm铜箔,高端铜箔研发成功,让该公司订单源源不断。该公司已成为北京国能、比亚迪、鹏辉能源等大型锂电池生产企业的供货商。

目前,6μm锂电铜箔替代进程正在加速,然而更薄的锂电铜箔竞争已然开始,包括5μm、4.5μm甚至更薄的4μm。诺德股份宣布实现4μm铜箔研发成功,嘉元科技4.5μm铜箔实现小批量生产、圣达电气4.5μm中试样品送往宁德时代检测等……

众多企业聚焦锂电需求、产能扩张叠加产品结构调整也给行业竞争带来更大风险。值得思考的是,不同于国内企业的不断扩大产能提升竞争力,国外顶尖铜箔企业聚焦高端需求,产能越做越小,但盈利却越来越高。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们